Jaké slevy na dani si můžete uplatnit za rok 2022?

Slevy na dani, položky snižující základ daně, daňové zvýhodnění na děti. Možná se ptáte, co konkrétně se Vás týká a jaký je rozdíl mezi všemi těmi slevami? Slevou na dani a položkou snižující základ daně? Obě zmíněné úlevy vám daň sníží, každá se však ve výpočtu uplatňuje na jiném místě. Na všechno ostatní se podíváme v článku.

Slevy na dani

Sleva na dani snižuje vypočtenou daň z příjmu.

Zaměstnané maminky slevy na dani uplatňují zpravidla měsíčně v každé mzdě. Přesněji řečeno každoročním podepsáním „růžového prohlášení“ dávají svému zaměstnavateli pokyn, jaké slevy jim má mzdová účetní ve mzdě uplatnit. Do 15. 2. 2023 svého zaměstnavatele požádají o roční zúčtování a za jistých okolností můžou čekat vratku daně. Pro poplatníky, kteří si daně řeší sami platí termín pro podání daňového přiznání do pondělí 3. 4. 2023.

Od roku 2021 je prodloužený termín podání o měsíc, tj. do úterý 2. května 2023, pokud učiníte podání elektronicky (třeba datovou schránkou).

„Za jistých okolností“ jsem nepoužila, proto, že bych Vám snad nechtěla prozradit, kdy můžete čekat vratku daně. Výpočet ovlivňuje hned několik skutečností, jako jsou např.: výše mzdy, množství uplatňovaných slev, odčitatelných položek ale i to, jestli jste byla část roku na nemocenské na mateřské nebo třeba na úřadu práce.

Podnikající maminky si slevy uplatňují až při podání daňového přiznání z příjmu fyzických osob.

Uvedený přehled slev se týká jak zaměstnaných maminek, tak podnikatelek. S výjimkou EET (zavedení elektronické evidence tržeb ), která se týká pouze podnikatelek.

| Přehled slev na dani | roční výše slevy v roce 2022 |

|---|---|

| Sleva na poplatníka | 30 840 Kč |

| Sleva na manželku (na manžela)/ZTP | 24 840 Kč/ 49 680 Kč |

| Sleva na studenta | 4 020 Kč |

| "Školkovné" (Sleva za umístění dítěte v předškolním zařízení) | do výše minimální mzdy - 16 200 Kč |

| Sleva na poplatníka s částečným invalidním důchodem | 2 520 Kč |

| Sleva na poplatníka s plným invalidním důchodem | 5 040 Kč |

| Sleva na poplatníka ZTP/P | 16 140 Kč |

Sleva na manželku

Uplatňuje se až při zúčtování daní. Může si ji uplatnit Váš manžel (sleva je podmíněna manželským svazkem). Nesmíte mít vyšší příjem než 68 000 Kč, do tohoto příjmu se počítá i peněžitá pomoc v mateřství nebo nemocenská. Do příjmu se naopak nezahrnuje rodičovský příspěvek a další dávky sociální podpory (porodné, přídavky na děti, příspěvky na bydlení).

Co se dokládá?

Čestné prohlášení manželky o tom, že nedosáhla vyšších příjmů, než je 68 000 Kč.

Školkovné

Uplatňuje se rovněž až při zúčtování daní. Pro rok 2020 si můžete odečíst až 14 600 Kč ale POZOR do daní si můžete uplatnit pouze školné. Stravu, poplatky do kulturního fondu a další výlohy NE.

Co se dokládá?

Potvrzení ze školky o výši uhrazeného školkovného.

Daňové zvýhodnění na děti

Nejzajímavější sleva pro rodiny je zajisté daňové zvýhodnění na děti. U této slevy se může dokonce stát, že nezaplatíte žádnou daň a daňová správa Vám daň dokonce vrátí – vznikne tzv. daňový bonus.

Když teď máte o jednoho nového člena rodiny navíc, může si Vaše rodina díky této slevě přijít na DAŇOVÝ BONUS ve výši až 60 300 Kč.

Věděla jste, že...

podle statistik musí rodiče investovat do výchovy a vzdělání svého dítěte na hranici dospělosti 2 až 3 miliony Kč? (Hnátek, 2018, s. 19)

Doporučuji, aby daňové zvýhodnění uplatňoval ten z rodičů, který má vyšší příjem. V době, kdy jste na mateřské nebo rodičovské dovolené, to bude pravděpodobně Váš partner, který bude mít vyšší příjem.

Pokud totiž na mateřské nebo rodičovské nepracujete, pravděpodobně nesplňujete podmínku pro výplatu ročního daňového bonusu. Pro získání bonusu na děti je podmínkou mít příjem minimálně ve výši šestinásobku minimální mzdy, to je za rok 2022 víc než 97 200 Kč (minimální mzda v roce 2022 byla 16 200*6=97 200). Pro získání daňového bonusu v roce 2023 už musíte mít příjem vyšší než 103 800 Kč (minimální mzda je od 1. 1. 2023 ve výši 17 300 Kč).

| Daňové zvýhodnění na děti 2022 | Výše měsíční/roční slevy |

|---|---|

| Jedno dítě | 1 267 Kč/ 15 204 Kč |

| Druhé dítě | 1 860 Kč/ 22 320 Kč |

| Třetí a každé další dítě | 2 320 Kč/ 27 840 Kč |

Položky snižující základ daně (nebo také nezdanitelné části základu daně)

Ať už si budete daňové přiznání připravovat sama nebo požádáte o roční zúčtování svého zaměstnavatele, pamatujte na položky snižující základ daně. Zvané také nezdanitelné části daně či odčitatelné položky.

Nic Vám to neříká? Nebojte se, pod tímto pojmenováním se nejčastěji skrývají potvrzení z bankovních institucí. Může se jednat o zaplacené úroky z hypotéky na Váš domeček nebo potvrzení o zaplacených příspěvcích na Vaše penzijní či životní pojištění.

Tyto slevy se odčítají od základu daně. Základ daně, je souhrn Vašich příjmů a částka, ze které se po odečtení těchto slev vypočítá daň.

Potvrzení obvykle chodí v lednu do poštovní nebo e-mailové schránky schránky (můžete je najít i v internetovém bankovnictví). Potvrzení doložíte k daňovému přiznání (přiznání si děláte sama) nebo svému zaměstnavateli (daň Vám zúčtuje zaměstnavatel při ročním zúčtování) a uplatníte částku stanovenou zákonem.

Přehled položek:

- úroky z úvěrů na bydlení,

- penzijní připojištění,

- životní pojištění,

- poskytnuté dary.

K poslední zmíněné položce – k darům, se ještě na skok vrátím. Daň si můžete snížit i tím, že něco darujete (většinou neziskovým organizacím).

Nejčastěji se darují peníze ale můžou se darovat třeba i hmotné věci (plenky nebo hračky do zařízení pro děti, hokejky pro sportovní klub mládeže). Dar by měl sloužit na vzdělání, výzkum, kulturu, školství, ochranu zvířat, na účely sociální, zdravotnické, ekologické, humanitární, charitativní, náboženské, sportovní,.. (Hnátek, 2018, s. 23).

Za dar se považuje i darování krve a krevních složek, který se oceňuje 3 000 Kč/odběr nebo darování krevních buněk 20 000 Kč odběr.

Kolik si můžu odečíst?

Abych si mohla uplatnit dar, musím darovat minimálně 2 % základu daně nebo alespoň 1 000 Kč, nejvýš lze odečíst 15% základu daně.Př.: Základ daně je 100 000 Kč, maximálně si můžu odečíst 15 000 Kč.

Není to kompletní výčet, jedná se o nejčastější „slevy“. Pokud stojíte o kompletní informace, pojednává o tom § 15 ZDP.

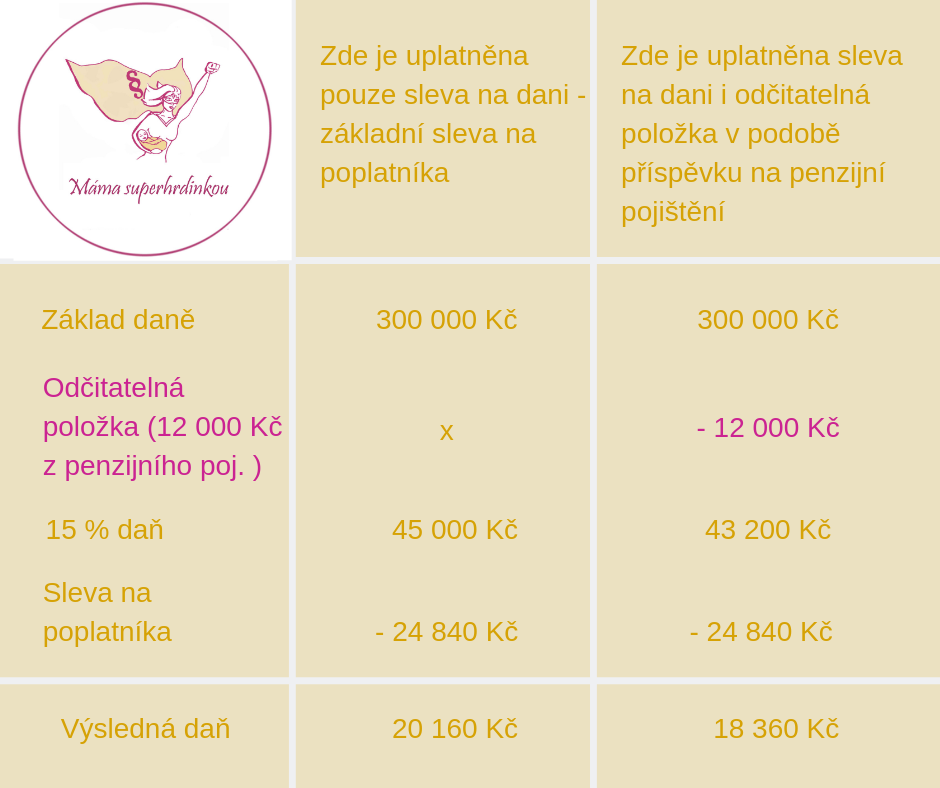

Rozdíl mezi slevou na dani a odčitatelnou položkou

Z níže uvedené tabulky je patrný rozdíl v případě, že uplatníte jen základní slevu na poplatníka nebo k základní slevě uplatníte i některou z odčitatelných položek. V uvedeném příkladu, jsem uplatnila 12 000 Kč. Takovou výši si můžete uplatnit v případě, že jste si na penzijní spoření za rok 2020 naspořila celkem 24 000 Kč.

Z tabulky je patrné, že při uplatněných 12 000 Kč za penzijní připojištění se daň sníží o 1 800 Kč.

Maximální částka, kterou si u penzijního pojištění můžete odečíst je 24 000 Kč, pokud si naspoříte celkem 36 000 Kč.

Zdroje:

- HNÁTEK, Miloslav. Zcela legální daňové triky: pro podnikatele, svobodná povolání, pronajímatele, zaměstnance, studenty, seniory. 2. rozšířené vydání. Praha: ESAP, 2018. ISBN 978-80-905899-6-4.

Pomohl Vám tento článek? Sdílejte ho pro další maminky. ♥